La riscoperta del fondo comune

Uno strumento adatto all’epoca dei bassi rendimenti?

I dati più recenti di raccolta dei fondi comuni in Italia mostrano per questi prodotti finanziari qualche sintomo di stanchezza: anche senza soffermarci sul mese di luglio, nel quale la raccolta netta ha avuto segno negativo, la fotografia dei patrimoni da inizio anno mostra un leggero decremento delle masse, che ad agosto ha portato il totale gestito sotto la soglia del miliardo di euro, traguardo superato per la prima volta alla fine dell’anno scorso.

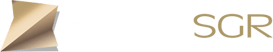

Evoluzione dei patrimoni gestiti dei fondi comuni aperti in Italia — Fonte: Assogestioni — Una versione interattiva del grafico si trova qui

Questo rallentamento, peraltro, non può oscurare il fatto che il patrimonio gestito dai fondi è più che raddoppiato negli ultimi sei anni, con una raccolta netta positiva in 23 trimestri sugli ultimi 24: un vero e proprio periodo d’oro per questi veicoli d’investimento, che ne premia le caratteristiche di trasparenza nei costi e di efficienza, oltre alla facilità di sottoscrizione e disinvestimento e all’immediata comparazione dei risultati.

Alcune facilitazioni normative, come ad esempio la recente istituzione dei Piani Individuali di Risparmio (PIR), possono aver contribuito alla crescita delle masse nel corso del 2017, ma per trovare una spiegazione di più lungo periodo bisogna probabilmente rivolgersi all’andamento dei mercati finanziari in questi ultimi sei anni, un arco temporale caratterizzato da bassi tassi d’interesse nelle principali aree sviluppate e una crescita relativamente costante dell’indice borsistico mondiale, trainato dall’ottima performance di Wall Street.

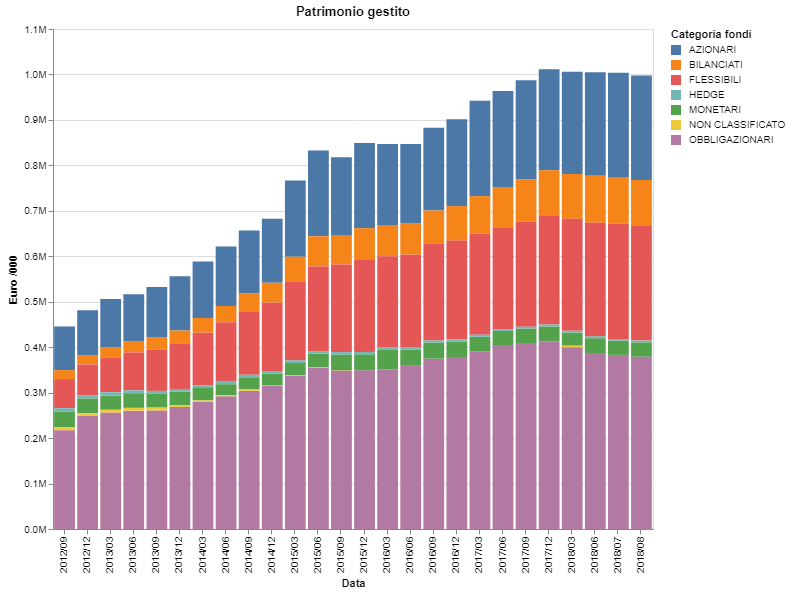

In questo scenario, appare logico che una fetta crescente di risparmiatori si sia rivolta a strumenti diversi dalle obbligazioni e dai titoli di stato in cerca di rendimenti più elevati di quelli ottenibili dagli strumenti a reddito fisso e abbiano in questo modo “riscoperto” i fondi comuni. L’analisi della raccolta dei fondi per macrocategorie sembra confermare questa ipotesi: i minori afflussi positivi o i maggiori deflussi si sono osservati — soprattutto negli ultimi mesi — tra i fondi obbligazionari e, in misura minore, monetari, a vantaggio di una crescita dei prodotti azionari, bilanciati e ancor di più flessibili.

Evoluzione della raccolta netta dei fondi comuni aperti in Italia — Fonte: Assogestioni — Una versione interattiva del grafico si trova qui

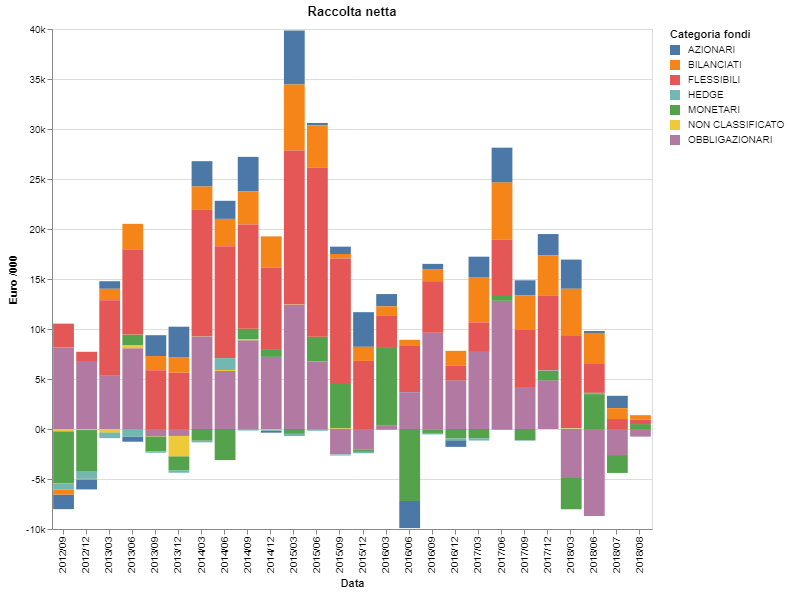

A fronte, infatti, di uno scenario di mercato che vede l’aumento dei tassi d’interesse negli Stati Uniti, la fine del quantitative easing (QE) in Europa da parte della Banca Centrale Europea (BCE) e fibrillazioni varie in alcuni paesi emergenti, una riallocazione degli attivi dal reddito fisso agli investimenti azionari non pare idea peregrina. Tanto più che il quadro congiunturale mostra ancora una crescita tendenziale dell’economia globale, come mostrano gli indici PMI dei principali paesi, fatti salvi alcuni focolai di volatilità e rischi esogeni, per lo più politici.

Indici Markit Composite PMI in alcuni paesi e aree selezionate — Fonti: Bloomberg, Markit — Una versione interattiva del grafico si trova qui

L’auspicio è che tale riallocazione avvenga tenendo conto in ogni momento il profilo di rischio e la capacità di sostenere le perdite di ogni investitore, selezionando gli strumenti più adeguati per l’investimento su un corretto orizzonte temporale, in modo da evitare alla prima crisi quei fenomeni di “market timing” e di “panic selling” che in passato si sono spesso risolti in altrettante riduzioni di rendimento per i risparmiatori rispetto al mantenimento dello strumento in una logica “buy and hold”.